Der Investmentprozess der VP Bank

Die VP Bank ist einem aktiven Investmentansatz verpflichtet. Dieser Ansatz beruht auf einem transparenten und institutionalisierten Investmentprozess, der Entscheidungsfindungsprozess ist systematisch, klar verantwortlich und gut dokumentiert.

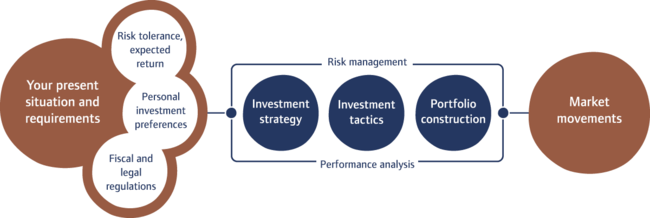

Die Struktur des VP Bank Anlageprozesses

Der Anlageprozess umfasst sämtliche Tätigkeiten, die mit der Konstruktion, Führung und Risikokontrolle von Finanzanlagen in einem Kundenportfolio zu tun haben. Von zentraler Bedeutung ist dabei die Zusammensetzung des Portfolios.

Die Erfahrung zeigt, dass über 90 Prozent des Anlageerfolges von der Vermögensstruktur bestimmt werden. Die Auswahl der konkreten Instrumente zur Umsetzung der Allokation spielt in einem diversifizierten Portfolio nur eine sehr geringe Rolle.

Das Portfolio wird entweder durch die Auswahl von Einzelinstrumenten («bottom-up») oder durch die Auswahl von Märkten («top-down») gebildet.

Der Anlageprozess der VP Bank verfolgt primär den «top-down» Ansatz. Dabei legt die VP Bank zunächst die gewünschte Depotausrichtung fest. Danach werden die konkreten Produkte ausgewählt.

Der Anlageprozess umfasst drei Schritte:

- Strategie: Ausgangspunkt ist die Definition der langfristigen, strategischen Anlageaufteilung. Diese Allokation ist auf die Risikofähigkeit und Ertragserwartung des Kunden abgestimmt und ist anlegerbezogen. Die Strategie wird jährlich überprüft.

- Taktik: In einem zweiten Schritt nimmt die VP Bank aufgrund der jeweils aktuellen Markteinschätzung Abweichungen von den langfristigen Strategiegewichten vor. Während die Marktanalyse eine stetige Tätigkeit darstellt, erfolgen Anpassungen der taktischen Allokation in monatlicher Frequenz.

- Umsetzung: Die eigentliche Portfoliokonstruktion, also die konkrete Wahl der Finanzinstrumente, erfolgt in einem dritten Schritt. Basierend auf der taktischen Einschätzung der Märkte wählt die VP Bank jene Instrumente aus, die eine optimale und konsistente Umsetzung der Markteinschätzung erlauben.

Das «Investment Research» Team der VP Bank ist im Rahmen des Investmentprozesses für die Entwicklung und Formulierung der Markteinschätzungen verantwortlich.

Das «Investment Tactics Committee» zeichnet für die taktische Positionierung verantwortlich. Die formulierte Marktmeinung ist die Basis für die einzelnen Anlagelösungen; dabei wird das jeweils individuell definierte Risiko der Portfolios in den Mandaten berücksichtigt.

Die VP Bank überwacht den gesamten Anlageprozess durch ein von der Verwaltung unabhängiges Investment Controlling. Dabei wird bereits vor den Anlageentscheiden eine Risikoanalyse vorgenommen. Über eine Performanceanalyse kontrolliert das Investment Controlling der VP Bank nachfolgend sämtliche Ergebnisse.

Der Selektionsprozess

Basierend auf den Vorgaben der Strategie und der Taktik ist es Aufgabe der Portfoliokonstruktion, passende Anlageinstrumente auszuwählen, um die Gewichtsvorgaben für die einzelnen Anlageklassen abzubilden.

Die VP Bank Gruppe verfolgt dabei zwei Prinzipien:

- Markteffizienz: In Märkten, in denen durch eine aktive Selektion von Titeln kaum Mehrwert erzielt werden kann, werden kostengünstige passive Anlagemöglichkeiten wie beispielsweise ETFs (Exchange Traded Funds) eingesetzt. Auch in diesem Bereich kommt dabei der Wahl des Anbieters eine erhebliche Bedeutung zu. Zentral sind dabei für die VP Bank eine enge relative Performance gegenüber der jeweiligen Benchmark, tiefe Gesamtkosten und eine hohe Liquidität des Fonds.

- Best Manager Selection: In Märkten, in denen aktive Manager einen Mehrwert generieren können und es auch möglich ist, solche Anbieter zu identifizieren, setzt die VP Bank auf die Wahl eines solchen Anbieters. Die VP Bank nimmt in ihrer Verwaltung, dem «top-down» Ansatz folgend, über eine breite Anzahl von Anlageklassen die Allokation vor. Im Rahmen der Umsetzung ist die Wahl eines entsprechenden Spezialisten für eine bestimmte Anlageklasse zentral.

Die VP Bank wendet klare und nachvollziehbare Selektionskriterien an und vermeidet Interessenskonflikte. Sie bietet ihren Kunden Zugang zu den jeweils besten Managern und interessanten Produktlösungen. Bei der Auswahl kommen qualitative Kriterien auf Basis von Managerinterviews ebenso zum Einsatz wie quantitative Kriterien mit Hilfe professioneller und bewährter Analyseinstrumente.

- Der Prozess beginnt mit einem professionellen Peer Group Management, das sicherstellt, dass nur solche Fonds betrachtet werden, die vergleichbare Anlagestrategien und Stile verfolgen.Anschliessend erfolgt die quantitative

- Vorselektion mit dem Analyseinstrument Fund Radar. Hierzu werden verschiedene relevante Rendite- und Risikokennzahlen analysiert und ausgewertet.Mit dem Analyseinstrument Fund View führt die VP Bank eine

- Detailanalyse für jeden Fonds durch, die als Vorbereitung für das Interview mit dem Fondsmanager dient.In den regelmässigen

- Managerinterviews setzt die VP Bank Fragebögen (sogenannte RFPs – Request for Proposal) ein und dokumentiert die Ergebnisse systematisch.Das

- qualitative Analyseinstrument Fund Navigator wird eingesetzt, um qualitative Daten systematisch miteinander vergleichen zu können.

- Das Finale Rating ergibt sich nach der Analyse aller quantitativen (messbaren) und qualitativen (beurteilbaren) Daten.

Der Mehrwert für den Anleger

In ihrer Verwaltung nimmt die VP Bank, dem «top-down» Ansatz folgend, über eine breite Anzahl von Anlageklassen die Allokation vor. Im Rahmen der Umsetzung ist die Wahl eines entsprechenden Spezialisten für eine bestimmte Anlageklasse zentral. Nur so kann sichergestellt werden, dass im Interesse des Kunden eine optimale Kombination aus «top-down» Kompetenz der Bank und «bottom-up» Fähigkeiten des Managers erzielt werden kann.

Der strukturierte, integrierte und auf den Anleger abgestimmte Investmentprozess der VP Bank Gruppe sowie eine konsequente Ausrichtung auf eine Best Manager Auswahl stellen sicher, dass die Anlagebedürfnisse der Kunden im Mittelpunkt stehen und so die Bank auch in Krisen als zuverlässiger Partner agiert.