Das Risikomanagement der VP Bank Gruppe

1. Überblick

Für den Erfolg und die Stabilität einer Bank ist ein effektives Risiko-, Liquiditäts- und Kapitalmanagement eine elementare Voraussetzung. Hierunter versteht die VP Bank den systematischen Prozess zur Identifikation, Bewertung, Steuerung und Überwachung der relevanten Risiken sowie die Steuerung der für die Risikoübernahme und die Gewährleistung der Risikotragfähigkeit benötigten Liquidität und des Kapitals. Den ver- bindlichen Handlungsrahmen hierfür bildet die Risikopolitik.

Sie beinhaltet ein übergreifendes Rahmenwerk sowie eine Risikostrategie für jede einzelne Risikogruppe (Finanzrisiken, Operationelle Risiken, Geschäftsrisiken). Darin sind die spezifischen Zielsetzungen und Grundsätze, Organisationsstrukturen und Prozesse, Methoden und Instrumente sowie Zielvorgaben und Limiten jeweils detailliert und klar geregelt.

Liquiditätsmanagement

Die Sicherung der Liquidität innerhalb der VP Bank Gruppe hat unverändert oberste Priorität. Der Girobestand wurde weiter ausgebaut. Zusätzlich wurde im Hinblick auf Basel III und die damit verbundenen Anforderungen der Aufbau erstklassiger Anlagen mit hoher Liquidität (sogenannte High Quality Liquid Assets) forciert. Auch unter Basel III verfügt die VP Bank über eine komfortable Liquiditätsausstattung. Die geforderte Liquidity Coverage Ratio (LCR) wird bereits heute erfüllt.

Kapitalmanagement

Die Reformen des Basel-III-Regelwerks verschärfen die Eigenkapitalanforderungen an die Banken. Als systemrelevante Bank in Liechtenstein muss die VP Bank ihre risikogewichteten Aktiven ab 1. Februar 2015 mit 13.0 Pro- zent Eigenmittel unterlegen (bisher 8.0 Prozent). Mit einer Tier 1 Ratio von 20.5 Prozent verfügt die VP Bank auch unter Basel III über eine Kapitalbasis, die deutlich über das geforderte Mass hinausgeht und weiterhin ein hohes Mass an finanzieller Stabilität und Sicherheit gewährleistet.

Kreditrisiken

Aufgrund der Bedeutung des Kundenausleihungsgeschäfts (CHF 4.3 Mrd. per 31. Dezember 2014) kommt der Bewirtschaftung und Überwachung der Kreditrisiken weiterhin eine zentrale Rolle zu. Im Interbankengeschäft wurde das Volumen der Anlagen gegenüber Ende 2013 um CHF 1.2 Mrd. auf CHF 3.3 Mrd. reduziert. Zur Begrenzung des Kreditrisikos werden besicherte Reverse-Repo-Anlagen eingesetzt. Seit dem Ausbruch der Finanzmarktkrise wurden in einigen von der Schuldenkrise betroffenen Ländern wirtschaftliche Fortschritte erzielt. Die in diesen Ländern ganz oder teilweise ausgesetzten Limiten wurden zum Teil wieder eingeführt.

Marktrisiken

Die Schwankungsbreite der Zinsen, Währungen und Aktien, insbesondere in den Kernmärkten der VP Bank Gruppe, blieb 2014 in einem relativ eng begrenzten Rahmen. Als Reaktion auf die Aufhebung des Euro-Mindestkurses und die Verschiebung des Dreimonats-Libor-Zielbandes durch die SNB im Januar 2015 ist es an den Finanzmärkten zu grossen Verwerfungen gekommen. Die VP Bank rechnet damit, dass die Unsicherheiten im Geschäftsjahr 2015 anhalten werden.

Die Ereignisse im Januar 2015 beeinflussen den Jahresabschluss 2014 nicht. Aufgrund ihrer komfortablen Liquiditäts- und Kapitalausstattung bleibt die Risikotragfähigkeit der Bank auch nach dem SNB-Entscheid sichergestellt. Die Überwachung und Bewirtschaftung der Marktrisiken bleibt 2015 von zentraler Bedeutung.

Operationelle Risiken

Das systematische Management der Operationellen Risiken wurde in der VP Bank 2014 kontinuierlich weiterentwickelt. Im Zentrum der Anstrengungen stand dabei die Durchführung von Risk Assessments im Stammhaus und in den Gruppengesellschaften sowie der weitere Ausbau und die Optimierung des bestehenden Internen Kontrollsystems IKS.

2. Risikopolitische Grundsätze

Für das Risiko- und Kapitalmanagement gelten folgende Grundsätze:

Harmonisierung von Risikotragfähigkeit und Risikoappetit

Der Risikoappetit spiegelt sich im Risikokapital wider und gibt den Maximalverlust an, den die Bank bereit ist, aus schlagend werdenden Risiken zu tragen, ohne dabei ihren Fortbestand zu gefährden. Die Risikotragfähigkeit als strategische Erfolgsposition gilt es durch einen geeigneten Prozess zur Sicherstellung einer angemessenen Kapitalausstattung zu wahren und zu steigern.

Klare Kompetenzen und Verantwortlichkeiten

Der Risikoappetit wird mit Hilfe eines umfassenden Limitensystems operationalisiert und zusammen mit einer klaren Regelung der Aufgaben, Kompetenzen und Verantwortlichkeiten aller am Risiko- und Kapitalmanagementprozess beteiligten Stellen, Organisationseinheiten und Gremien wirksam umgesetzt. Risikodeckungspotenzial, Risikokapital und Limiten werden bei Bedarf, mindestens aber einmal jährlich, überprüft und gegebenenfalls adjustiert.

Gewissenhafter Umgang mit Risiken

Strategische und operative Entscheidungen werden auf der Basis von Risiko-Rendite-Kalkülen getroffen und mit den Interessen der Kapitalgeber in Einklang gebracht. Die Einhaltung von gesetzlichen und aufsichtsrechtlichen Anforderungen sowie von unternehmenspolitischen und ethischen Grundsätzen vorausgesetzt, geht die VP Bank bewusst Risiken ein, sofern diese in ihrem Ausmass bekannt sind, die systemtechnischen Voraussetzungen für deren Abbildung gegeben sind und die Bank angemessen dafür entschädigt wird. Geschäfte mit einem unausgewogenen Verhältnis zwischen Risiko und Rendite werden gemieden, ebenso Grossrisiken und extreme Risikokonzentrationen, welche die Risikotragfähigkeit und damit den Fortbestand der Gruppe gefährden könnten.

Funktionentrennung

Die Risikokontrolle und das Risikoreporting werden durch eine von den risikobewirtschaftenden Stellen unabhängige Einheit sichergestellt.

Transparenz

Das Fundament der Risikoüberwachung ist eine umfassende, objektive, zeitgerechte und transparente Offenlegung der Risiken gegenüber dem Group Executive Management und dem Verwaltungsrat.

3. Organisation des Risiko- und Kapitalmanagements

Systematik der Bankrisiken

Die Risiken, denen die VP Bank im Rahmen ihrer Geschäftstätigkeit ausgesetzt ist, werden den drei Risikogruppen Finanzrisiken, Operationelle Risiken und Geschäftsrisiken (einschliesslich der strategischen Risiken) zugeordnet.

Während Finanzrisiken bewusst eingegangen werden, um Erträge zu erwirtschaften, sind Operationelle Risiken durch geeignete Kontrollen und Massnahmen zu vermeiden oder, falls dies nicht möglich ist, auf ein von der Bank festgelegtes Niveau zu reduzieren.

Anders als Geschäftsrisiken sind Finanzrisiken und Operationelle Risiken das Ergebnis eines Bottom-up-Prozesses im Risikomanagementprozess der Bank. Massnahmen zu deren Begrenzung werden von den verantwortlichen Stellen, Organisationseinheiten oder Gremien erarbeitet und vom Verwaltungsrat oder vom Group Executive Management bewilligt. Geschäftsrisiken hingegen werden unter Berücksichtigung des Bankenumfelds und der internen Unternehmenssituation durch das Group Executive Management analysiert. Die Unternehmensführung leitet aus der Analyse Top-Risiko-Szenarien ab und erarbeitet entsprechende Massnahmen, mit deren Umsetzung die zuständige Stelle bzw. Organisationseinheit beauftragt wird (Top-down-Prozess).

Marktrisiken drücken die Gefahr möglicher ökonomischer Wertverluste im Banken- und Handelsbuch aus, die durch ungünstige Veränderungen von Marktpreisen (Zinssätze, De- visen- und Aktienkurse, Rohstoffnotierungen) oder sonstigen preisbeeinflussenden Parametern wie Volatilitäten entstehen.

Liquiditätsrisiken umfassen das Liquiditäts- und Refinanzierungsrisiko sowie das Marktliquiditätsrisiko. Das Liquiditäts- und Refinanzierungsrisiko drückt die Gefahr aus, gegenwärtigen oder künftigen Zahlungsverpflichtungen nicht termin- gerecht oder in vollem Umfang nachkommen zu können. Das Marktliquiditätsrisiko beinhaltet Fälle, in denen es aufgrund unzureichender Marktliquidität nicht möglich ist, risikobehaftete Positionen zeitgerecht im gewünschten Umfang und zu vertretbaren Konditionen zu liquidieren.

Kreditrisiken umfassen das Gegenpartei- sowie das Länderrisiko. Gegenparteirisiken beschreiben die Gefahr eines finanziellen Verlustes, der entstehen kann, wenn eine Gegenpartei der Bank ihren vertraglichen Verpflichtungen nicht vollständig oder nicht termingerecht nachkommen kann oder will (Ausfallrisiko) oder sich die Bonität des Schuldners verschlechtert (Bonitätsrisiko). Länderrisiken als weitere Ausprägung des Kreditrisikos entstehen, wenn länderspezifische politische oder wirtschaftliche Bedingungen den Wert eines Auslandsengagements beeinträchtigen.

Operationelle Risiken stellen die Gefahr von Verlusten infolge der Unangemessenheit oder des Versagens von internen Verfahren, Menschen oder Systemen dar oder treten aufgrund externer Ereignisse auf.

Geschäftsrisiken resultieren zum einen aus unerwarteten Veränderungen der Markt- und Umfeldbedingungen mit negativen Auswirkungen auf die Ertragslage; zum anderen bezeichnen sie die Gefahr von unerwarteten Verlusten, die sich aus Managemententscheidungen zur geschäftspolitischen Ausrichtung der Gruppe ergeben (strategische Risiken).

Werden die oben genannten Risiken nicht erkannt, angemessen gesteuert, bewirtschaftet und überwacht, so kann dies – abgesehen von finanziellen Verlusten – zu einer Rufschädigung führen. Die VP Bank betrachtet daher das Reputationsrisiko nicht als eine eigenständige Risikokategorie, sondern als die Gefahr von Verlusten, die sich aus den einzelnen Risikoarten der übrigen Risikokategorien ergibt. Das Management der Reputationsrisiken obliegt dem Group Executive Management.

Aufgaben, Kompetenzen und Verantwortlichkeiten

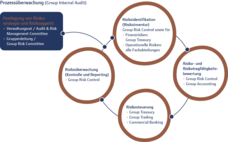

Die nachfolgende Grafik gibt einen schematischen Überblick über die Organisation des Risiko-, Liquiditäts- und Kapitalmanagements der VP Bank Gruppe.

Der Verwaltungsrat trägt die Gesamtverantwortung für das Risiko- und Kapitalmanagement innerhalb der Gruppe. Es ist seine Aufgabe, eine geeignete Prozess- und Organisationsstruktur sowie ein Internes Kontrollsystem (IKS) für ein wirksames und effizientes Management von Risiko, Liquidität und Kapital zu errichten und aufrechtzuerhalten und so die Risikotragfähigkeit der Bank nachhaltig sicherzustellen. Der Verwaltungsrat genehmigt die Risikopolitik und überwacht deren Umsetzung, gibt den Risikoappetit auf Gruppenebene vor und setzt die Zielvorgaben und Limiten für das Risiko-, Liquiditäts- und Kapitalmanagement. Bei der Wahrnehmung seiner Aufgaben wird der Verwaltungsrat durch das Audit & Risk Management Committee und das Group Internal Audit unterstützt.

Das Group Executive Management ist verantwortlich für die Umsetzung und Einhaltung der Risikopolitik. Zu den zentralen Aufgaben zählen die Allokation der vom Verwaltungsrat ge- setzten Zielvorgaben und Limiten an die einzelnen Gruppengesellschaften, das gruppenweite Management der Kredit-, Markt-, Liquiditäts-, Operationellen, Geschäfts- und Reputationsrisiken sowie die Kapitalmanagementaktivitäten. Unterstützt wird das Group Executive Management durch das Group Risk Committee. Als oberste Fachstelle zur Risikosteuerung und Risikoüberwachung ist es auch für die Umsetzung der Risikostrategien verantwortlich.

Als unabhängige Stelle für die zentrale Identifikation, Bewertung (Messung und Beurteilung) und Überwachung (Kontrolle und Berichterstattung) von Risikolage und Risikotragfähigkeit der Gruppe unterstützt die Einheit Group Risk Control den Verwaltungsrat und das Group Executive Management bei der Wahrnehmung ihrer jeweiligen Aufgaben. Eine weitere Aufgabe der Einheit Group Risk Control liegt darin, zu überwachen, ob die bestehenden gesetzlichen, aufsichtsrechtlichen und bankinternen Vorschriften im Risikobereich eingehalten und neue Vorschriften umgesetzt werden. Hinzu kommt die regelmässige Überprüfung und Beurteilung der im Risikomanagement eingesetzten Methoden, Kennzahlen und Systeme auf Zweckmässigkeit und Angemessenheit.

Das Group Treasury trägt die Verantwortung für die Steuerung der Finanzrisiken innerhalb der vom Verwaltungsrat und des Group Executive Management gesetzten Zielvorgaben und Limiten unter Einhaltung der gesetzlichen und aufsichtsrechtlichen Vorschriften. Zu den Kernaufgaben zählen das Bilanzstrukturmanagement unter Berücksichtigung des Ertrags, der Risiken und der Eigenmittelsituation der VP Bank sowie das Liquiditätsmanagement, Collateral Management, Bank Capital Management und Limitenmanagement für Banken und Länder.

Zu den operativen Einheiten zählen alle risikonehmenden Stellen und Organisationseinheiten.

Prozess zur Sicherstellung einer angemessenen Kapitalausstattung

Um sicherzustellen, dass sie auch bei adversen Marktentwicklungen bzw. bei Extremereignissen über eine angemessene Kapitalausstattung verfügt, wendet die VP Bank den Internal Capital Adequacy Assessment Process (ICAAP) an, der hier kurz skizziert wird:

Die Festlegung von Risikostrategie und Risikoappetit (Risikokapital), aus dem Global- und Einzellimiten abgeleitet werden, erfolgt im Zuge des jährlichen Planungsprozesses auf der Basis einer Risikotragfähigkeitsanalyse und unter Berücksichtigung von Stressszenarien, strategischen Initiativen und Veränderungen in den regulatorischen Vorgaben seitens des Verwaltungsrates. Das Risikokapital umfasst das für die Geschäftstätigkeiten regulatorisch erforderliche Kapital und das ökonomische Kapital für extreme unerwartete Verluste aus Markt-, Kredit- und Operationellen Risiken. Für Letztere stellt der Verwaltungsrat bewusst nur einen Teil des maximal verfügbaren Risikodeckungspotenzials in Form einer Gesamtbanklimite zur Verfügung. Demzufolge werden nicht die gesamten frei verfügbaren Eigenmittel (nach Abzug des regulatorisch erforderlichen Kapitals sowie der für künftige Investitionsmittel verplanten Mittel) bereitgestellt; ein Teil davon wird vielmehr als Risikopuffer für nicht quantifizier- bare oder unvollständig identifizierte Risiken zurückbehalten. Um sicherzustellen, dass der VP Bank stets genügend Eigenkapital zur Abdeckung aller wesentlichen Risiken zur Verfügung steht, wird eine rollierende dreijährige Kapitalplanung – unter Berücksichtigung unterschiedlich stark ausgeprägter Stressniveaus – erstellt.

In der jährlich durchzuführenden Risikoinventur wird sichergestellt, dass alle für die Gruppe relevanten Risiken identifiziert werden. Eine Risikoidentifikation wird darüber hinaus im Zuge der Einführung neuer Finanzinstrumente, der Aufnahme von Aktivitäten in neuen Geschäftsfeldern oder geografischen Märkten sowie im Falle von Veränderungen in den gesetzlichen oder aufsichtsrechtlichen Vorschriften zwingend vorgenommen.

Die Risikotragfähigkeit ermittelt sich anhand des Auslastungsgrads des ökonomischen Kapitalbedarfs, gemessen an den frei verfügbaren Eigenmitteln der Bank, abzüglich des vom Verwaltungsrat festgelegten Risikopuffers. Für die Berechnung des ökonomischen Kapitalbedarfs werden die Risiken zu einer Gesamteinschätzung aggregiert, wobei für die Finanzrisiken die Value-at-Risk-Methodik angewendet wird. Der Berechnung der Operationellen Risiken liegt der Basisindikatoransatz zugrunde. Darüber hinaus greift die VP Bank auf ein breites Instrumentarium an Methoden und Kennzahlen zurück, auf die in den Abschnitten zu den einzelnen Risikogruppen näher eingegangen wird.

Die Risikosteuerung vollzieht sich auf strategischer Ebene durch die Festlegung von Zielen, Limiten, Handlungsgrundsätzen sowie durch Prozessvorgaben. Auf operativer Ebene erfolgt die Risikostreuung über die Bewirtschaftung der Finanzrisiken innerhalb der gesetzten Zielvorgaben und Limiten sowie unter Einhaltung der regulatorischen Anforderungen.

Die Risikoüberwachung umfasst die Kontrolle und die Berichterstattung über die Risikolage. Im Rahmen der Kontrolle werden aus einem regelmässigen Soll-Ist-Vergleich etwaige Limitenüberschreitungen festgestellt und Steuerungsimpulse abgeleitet. Das Soll ergibt sich aus den internen Zielvorgaben und Limiten sowie den gesetzlichen und aufsichtsrechtlichen Normen. Vorwarnstufen ermöglichen dabei eine frühzeitige Weichenstellung, um eine Limitenüberschreitung zu vermeiden. Die Ergebnisse der Kontrolle werden im Zuge des Berichtswesens zuverlässig, regelmässig und transparent aufbereitet. Die Berichterstattung erfolgt ex ante zur Entscheidungsvorbereitung, ex post zu Kontrollzwecken sowie ad hoc bei plötzlich und unerwartet eintretenden Risiken.

4. Offenlegung zu den Basler Eigenmittelvorschriften

Die geforderten qualitativen und quantitativen Informationen zur Eigenmittelunterlegung, zu den Strategien und Verfah- ren für das Risikomanagement sowie zur Risikosituation der VP Bank sind im Risikobericht sowie im Kommentar zur konsolidierten Jahresrechnung offengelegt.

Für jede Risikokategorie sieht das zum Bilanzstichtag gültige Regelwerk Basel II verschiedene Ansätze zur Berechnung der Eigenmittelanforderungen vor. Die VP Bank wendet für Kredit- und Marktrisiken den Standardansatz und für Operationelle Risiken den Basisindikatoransatz an.

Per 31. Dezember 2014 erforderten die Geschäftsaktivitäten der VP Bank Gruppe Eigenmittel in Höhe von CHF 336.3 Mio. (per 31. Dezember 2013: CHF 330.2 Mio.). Das anrechenbare Kernkapital nach Bereinigung betrug CHF 860.5 Mio. (per 31. Dezember 2013: CHF 840.8 Mio.). Der Eigenmittelüberschuss verzeichnet gegenüber dem Vorjahr einen Anstieg um 2.7 Prozent auf CHF 524.2 Mio. (per 31. Dezember 2013: CHF 510.6 Mio.), welcher zusammen mit einer Tier 1 Ratio von 20.5 Prozent (per 31. Dezember 2013: 20.4 Prozent) die weiterhin solide Eigenmittelausstattung der VP Bank widerspiegelt.

Die nachfolgende Tabelle zeigt die Eigenmittelsituation der Gruppe per 31. Dezember 2014.

Da die VP Bank Gruppe kein Hybridkapital in den anrechenbaren eigenen Mitteln einsetzt und weil sie gemäss den International Financial Reporting Standards (IFRS) keine Aktiven und Passiven verrechnet (Bilanzverkürzung), kann die Tier 1 Ratio der VP Bank Gruppe als solide bezeichnet werden.

Eigenmittelunterlegung (Basel II) | ||

in CHF 1’000 | 31.12.2014 | 31.12.2013 |

Kernkapital (vor Bereinigung) | 858'404 | 877'082 |

• Einbezahltes Kapital | 59'148 | 59'148 |

• Offene Reserven | 820'094 | 825'852 |

• Konzerngewinn | 20'025 | 38'687 |

• Abzug für eigene Aktien | –21'017 | –25'903 |

• Minderheitsanteile | 0 | 0 |

• Abzug für Dividende gemäss Antrag des Verwaltungsrates | –19'846 | –20'702 |

Abzug für Goodwill und immaterielle Werte | –38'407 | –53'221 |

Übrige Anpassungen | 40'621 | 18'458 |

Anrechenbares Kernkapital (Tier 1) | 860'618 | 842'319 |

Übrige Abzüge vom ergänzenden Kapital vom Zusatzkapital und vom Gesamtkapital | –95 | –1'493 |

Anrechenbares Kernkapital (bereinigt) | 860'523 | 840'826 |

Kreditrisiko (nach Liechtensteiner Standardansatz) | 263'371 | 264'049 |

davon Kursrisiko bezüglich der Beteiligungstitel im Bankenbuch | 6'321 | 7'756 |

Nicht gegenparteibezogene Risiken | 9'009 | 9'374 |

Marktrisiko (nach Liechtensteiner Standardansatz) | 29'075 | 21'824 |

Operationelles Risiko (nach Basisindikatoransatz) | 34'865 | 34'955 |

Total Erforderliche Eigenmittel | 336'320 | 330'202 |

|

|

|

Verhältnis anrechenbare (bereinigte)/erforderliche Eigenmittel 1 | 255.9 % | 254.6 % |

Anrechenbares (bereinigtes) Kernkapital (inkl. «innovativer» Instrumente) | 20.5 % | 20.4 % |

Anrechenbare Eigenmittel Tier 1 2 | 20.5 % | 20.4 % |

- Anrechenbares Kernkapital (bereinigt) in Prozent der erforderlichen Eigenmittel (netto).

- Anrechenbares Kernkapital (Tier 1) in Prozent der risikogewichteten Positionen zuzüglich der durch Multiplikation mit 12.5 in äquivalente Einheiten umgerechneten erforderlichen Eigenmittel für Kredit-, Markt- und Operationelle Risiken und für Positionen aus nicht abgewickelten Transaktionen.

Die Umsetzung des Regelwerks Basel III erfolgt in Liechtenstein per 1. Februar 2015 und stellt strengere Kapital- und Liquiditätsanforderungen an die Kreditinstitute. Die VP Bank wird in Liechtenstein als systemrelevante Bank einen zusätzlichen Kapitalpuffer zu erfüllen haben. Höhere regulatorische Eigenmittelerfordernisse erhöhen die Stabilität des Finanzsystems und verbessern den Schutz der Gläubiger. Die VP Bank verfügt über eine Tier 1 Ratio von 20.5 Prozent per 31. Dezember 2014. Wir gehen davon aus, dass dieser Wert unter den ab 1. Februar 2015 gültigen Vorschriften in Liechtenstein ein vergleichbares Niveau erreichen wird und der geforderte Wert von 13.0 Prozent deutlich übertroffen wird.

5. Finanzrisiken

Die Überwachung und Steuerung der Finanzrisiken basiert – unter Berücksichtigung der einschlägigen gesetzlichen und aufsichtsrechtlichen Vorgaben – auf bankinternen Zielvorgaben und Limiten, die sich auf Volumina und Sensitivitäten beziehen. Szenarioanalysen und Stresstests zeigen zudem die Auswirkungen von Ereignissen auf, die im Rahmen der ordentlichen Risikobewertung nicht oder nicht ausreichend berücksichtigt werden können.

Für die zentrale Steuerung der Finanzrisiken innerhalb der Limitenvorgaben ist die Einheit Group Treasury mit den bereits genannten Aufgabenbereichen verantwortlich. Die vom Verwaltungsrat als Value-at-Risk (VaR) festgelegte Limite für Finanzrisiken verteilt das Group Executive Management auf die einzelnen Gruppengesellschaften und Risikokategorien, innerhalb derer die einzelnen Gesellschaften die Risiken ergebnisverantwortlich steuern. Die Einheit Group Risk Control überwacht gruppenweit die Einhaltung der Limiten.

Marktrisiken

Marktrisiken entstehen durch das Eingehen von Positionen in Schuldtiteln, Aktien und sonstigen Wertpapieren aus den Finanzanlagen, Fremdwährungen, Edelmetallen und in entsprechenden Derivaten, aus dem Kundengeschäft sowie aus den konsolidierten Gruppengesellschaften, deren funktionale Währung auf eine Fremdwährung lautet.

Für die Überwachung und Steuerung der Marktrisiken setzt die Bank ein umfassendes Set an Methoden und Kennzahlen ein. Dabei hat sich der Value-at-Risk-Ansatz als Standardmethode zur Messung des allgemeinen Marktrisikos etabliert. Der Value-at-Risk für Marktrisiken quantifiziert die negative Abweichung, ausgedrückt in Schweizer Franken, vom Wert aller Marktrisikopositionen zum Auswertungsstichtag. Die Berechnung der Value-at-Risk-Kennzahl erfolgt gruppenweit mit Hilfe der historischen Simulation. Dabei werden zur Bewertung sämtlicher Marktrisikopositionen die historischen Veränderungen der Marktdaten der letzten 260 Handelstage herangezogen. Der prognostizierte Verlust gilt für eine Haltedauer von 30 Tagen und wird mit einer Wahrscheinlichkeit von 99 Prozent nicht überschritten. Zur Berechnung des Zinsänderungs-Value-at-Risk werden fest verzinste Geschäfte mit der Zinsbindungsdauer, variabel verzinste Geschäfte mit einem internen Replikationsmodell abgebildet.

Der Markt-Value-at-Risk der VP Bank Gruppe belief sich am 31. Dezember 2014 auf CHF 22.3 Mio. (31. Dezember 2013: CHF 37.4 Mio.). Dies entspricht einer Reduktion um 40.4 Prozent, die vor allem aus dem Zinsrisiko stammt. Das Aktienpreis- und Rohstoffrisiko blieb im Jahresvergleich in etwa konstant, während sich der Währungs-Value-at-Risk im Berichtsjahr reduziert hat.

Die folgende Tabelle zeigt den Value-at-Risk (auf Monatsbasis), gegliedert nach Risikoarten, und den über alle Risikokategorien berechneten Markt-Value-at-Risk. Dabei wird der Berechnung von Durchschnitts-, Höchst- und Tiefstwerten pro Risikoart und gesamthaft jeweils eine separate Jahresbetrachtung zugrunde gelegt; der Gesamtwert entspricht somit nicht der Summe der jeweiligen Einzelwerte pro Risikoart.

Value-at-Risk | ||||

in CHF Mio. | Gesamt | Zinsänderungsrisiko | Aktienpreis- und | Währungsrisiko |

2014 |

|

|

|

|

Jahresende | 22.3 | 9.7 | 6.1 | 6.5 |

Durchschnitt | 25.2 | 11.8 | 5.4 | 8.0 |

Höchstwert | 32.1 | 16.2 | 6.1 | 10.4 |

Tiefstwert | 20.4 | 9.1 | 4.7 | 5.8 |

|

|

|

|

|

2013 |

|

|

|

|

Jahresende | 37.4 | 22.1 | 5.9 | 9.4 |

Durchschnitt | 33.2 | 18.5 | 6.2 | 8.6 |

Höchstwert | 38.6 | 22.6 | 6.5 | 9.7 |

Tiefstwert | 27.3 | 12.8 | 5.9 | 7.2 |

Da mit dem Value-at-Risk-Ansatz Maximalverluste aus extremen Marktsituationen nicht bestimmt werden können, wird die Marktrisikoanalyse um Stresstests ergänzt. Solche Tests ermöglichen eine Schätzung der Auswirkungen extremer Marktschwankungen in den Risikofaktoren auf den Barwert des Eigenkapitals. So werden im Bereich der Marktrisiken die Barwertschwankungen aus sämtlichen Bilanzpositionen aufgrund von synthetisch erzeugten Marktbewegungen (Parallelverschiebung, Drehung oder Neigungsveränderung der Zinskurven, Schwankung der Wechselkurse um das Mehrfache ihrer impliziten Volatilität, Kurszerfall der Aktienmärkte) mit Hilfe von Sensitivitätskennzahlen ermittelt.

Die folgende Tabelle veranschaulicht die Ergebnisse des Key-Rate-Duration-Verfahrens. Hierbei werden zunächst die Barwerte aus allen Aktiv- und Passivpositionen sowie den derivativen Finanzinstrumenten ermittelt. Anschliessend werden die Zinssätze der relevanten Zinskurven in jedem Laufzeitband und pro Währung um 1 Prozent (+100 Basispunkte) erhöht. Die jeweiligen Veränderungen stellen den Gewinn oder Verlust des Barwertes dar, der aus der Verschiebung der Zinskurve resultiert. Negative Werte lassen dabei auf einen Aktivüberhang, positive Werte auf einen Passivüberhang im Laufzeitband schliessen.

Key-Rate-Duration-Profil pro 100 Basispunkte Anstieg | ||||||

in CHF 1’000 | innert 1 Monat | 1 bis 3 Monate | 3 bis 12 Monate | 1 bis 5 Jahre | über 5 Jahre | Total |

per 31.12.2014 |

|

|

|

|

|

|

CHF | 716 | 838 | 2'580 | –18'517 | –16'629 | –31'012 |

EUR | 828 | –825 | –629 | –6'746 | 585 | –6'787 |

USD | 731 | –723 | 600 | –2'031 | 836 | –587 |

Übrige Währungen | 92 | –171 | 337 | 1'045 |

| 1'303 |

Total | 2'367 | –881 | 2'888 | –26'249 | –15'208 | –37'083 |

|

|

|

|

|

|

|

per 31.12.2013 |

|

|

|

|

|

|

CHF | –318 | 5'933 | –4'044 | –24'574 | –19'065 | –42'068 |

EUR | –585 | 4'541 | –1'705 | –7'031 | –685 | –5'465 |

USD | –462 | 4'621 | –2'045 | –6'460 | 135 | –4'211 |

Übrige Währungen | –138 | 778 | –148 | –53 |

| 439 |

Total | –1'503 | 15'873 | –7'942 | –38'118 | –19'615 | –51'305 |

In der folgenden Tabelle sind die Auswirkungen einer negativen Veränderung in den wesentlichen Fremdwährungen auf den Konzerngewinn und das Eigenkapital dargestellt. Massgeblich für die zugrunde gelegte Schwankung des Schweizer Frankens gegenüber dem Euro und dem US-Dollar ist die jeweilige implizite Volatilität per 31. Dezember 2014 bzw. 31. Dezember 2013.

Veränderung der wesentlichen Fremdwährungen | |||

Währung | Veränderung in % | Effekt auf den Konzerngewinn in CHF 1’000 | Effekt auf das Eigenkapital in CHF 1’000 |

2014 |

|

|

|

EUR | –4 | –1'335 | –2 |

USD | –10 | –5'422 | –7'966 |

|

|

|

|

2013 |

|

|

|

EUR | –5 | –2'414 | –1 |

USD | –10 | –4'859 | –5'997 |

Die Auswirkungen einer möglichen Abwärtsbewegung in den Aktienmärkten von 10 Prozent, 20 Prozent und 30 Prozent auf den Konzerngewinn illustriert die folgende Tabelle.

Veränderung der relevanten Aktienmärkte | ||

Veränderung | Effekt auf den Konzerngewinn in CHF 1’000 | Effekt auf das Eigenkapital in CHF 1’000 |

2014 |

|

|

–10 % | –6'396 | –1'568 |

–20 % | –12'792 | –3'135 |

–30 % | –19'187 | –4'703 |

|

|

|

2013 |

|

|

–10 % | –6'327 | –1'717 |

–20 % | –12'655 | –3'433 |

–30 % | –18'982 | –5'150 |

Derivative Finanzinstrumente werden im Rahmen der Risikosteuerung abgeschlossen und dienen zur Absicherung gegen Aktienpreis-, Zinsänderungs- und Währungsrisiken sowie zur Bewirtschaftung des Bankenbuchs. Die hierfür zugelassenen Derivate sind in der Risikopolitik festgelegt.

Zur Absicherung des Zinsänderungsrisikos setzt die VP Bank hauptsächlich Zinsswaps ein. Aus ökonomischer Sicht gleichen sich die gegenläufigen Bewertungseffekte aus dem Grund- und dem Sicherungsgeschäft aus. Da die VP Bank jedoch kein IFRS Hedge Accounting betreibt und die zur Absicherung des Zinsänderungsrisikos gehaltenen Derivate zum Fair Value bewertet werden, kommt es zu einer asymmetrischen Abbildung der Wertveränderungen von Grund- und Sicherungsgeschäft in der Erfolgsrechnung.

Die VP Bank setzt auch Devisengeschäfte zur Absicherung der eigenen Finanzanlagen gegen Wechselkursschwankun- gen in den Hauptwährungen ein. Währungsrisiken aus dem Kundengeschäft dürfen grundsätzlich nicht entstehen; verbleibende offene Währungspositionen werden über den Devisenmarkt geschlossen. Für die Bewirtschaftung der Fremdwährungsrisiken ist das Group Treasury & Execution verantwortlich.

Liquiditätsrisiken

Liquiditätsrisiken können durch vertragliche Inkongruenzen zwischen den Liquiditätszuflüssen und -abflüssen in den einzelnen Laufzeitbändern entstehen. Etwaige Differenzen zeigen auf, wie viel Liquidität die Bank unter Umständen in jedem Laufzeitband beschaffen müsste, sollten alle Volumina zum frühestmöglichen Zeitpunkt abfliessen. Die Refinanzierungskonzentrationen können derart bedeutend sein, dass ein massiver Rückzug der entsprechenden Mittel Liquiditätsprobleme auslösen könnte. Auch stellt die mangelnde Verfügbarkeit von bei der Schweizerischen Nationalbank (SNB) repofähigen Aktiven ein potenzielles Liquiditätsrisiko dar.

Die Liquiditätsrisiken werden – unter Einhaltung der gesetzlichen Liquiditätsnormen und Vorschriften zu aktiv- und passivseitigen Klumpenrisiken – über interne Vorgaben und Limiten überwacht und gesteuert. Die Anforderung der SNB an die Mindestreserve und die Vorschriften des Liechtensteiner Bankengesetzes zur kurzfristigen Liquidität wurden im Jahresverlauf 2014 stets eingehalten. Die Überdeckung in der Mindestreserve bzw. im Bereich der kurzfristigen Liquidität betrug im Jahresschnitt 3’145 Prozent bzw. 138 Prozent des jeweils geforderten Wertes.

Das Verhältnis von liquiden Aktiven zu kurzfristigen Verbindlichkeiten stellt eine wichtige Kennzahl im Liquiditätsmanagement dar. Die folgende Tabelle illustriert die entsprechenden Verhältniszahlen für die Jahre 2013 und 2014, jeweils per 31. Dezember, sowie den Durchschnitts-, Höchst- und Tiefstwert.

Liquide Aktiven zu kurzfristigen Verbindlichkeiten | ||

| 2014 | 2013 |

Jahresende | 48 % | 54 % |

Durchschnitt während des Jahres | 51 % | 53 % |

Höchstwert | 57 % | 55 % |

Tiefstwert | 47 % | 49 % |

Folgende Positionen werden dabei zu den liquiden Aktiven gerechnet: Bankendebitoren, Schuldverschreibungen und sonstige Aktiven, die innerhalb eines Monats fällig werden, flüssige Mittel, Werte, welche die SNB für geldpolitische Repogeschäfte zulässt und solche, die im Land einer ausländischen Zweigniederlassung bei der dortigen Zentralbank diskont-, lombard- oder repofähig sind, sowie Schuldverschreibungen inländischer Schuldner und ausländischer Staaten. Die kurzfristigen Verbindlichkeiten enthalten sämtliche Spar- und Einlagenhefte, Verbindlichkeiten auf Sicht sowie Banken- und Kundenfestgelder mit einer Fälligkeit innerhalb des nächsten Monats.

Damit unterscheiden sich die oben angeführten Verhältniszahlen deutlich von jenen, die im Rahmen von Basel III relevant sind. Dies betrifft vor allem die Liquidity Coverage Ratio (LCR), für die stufenweise ein Mindesterfordernis von 100 Prozent gelten wird. So fliessen in den LCR im Gegensatz zur obigen Tabelle die kurzfristigen Verbindlichkeiten gewichtet ein (Abflussrate für stabile Kundengelder: 3 Prozent bzw. 5 Prozent), hingegen sind diese Beträge in den oben angeführten Verhältniszahlen vollständig berücksichtigt.

Im kurzfristigen Laufzeitbereich refinanziert sich die Bank massgeblich über Kundeneinlagen auf Sicht. Die folgende Tabelle zeigt die Fälligkeitsstruktur der Passivseite nach Laufzeitbändern. Per 31. Dezember 2014 bzw. 31. Dezember 2013 gliedern sich die Cashflows (nicht diskontierte Kapital- und Zinszahlungen) wie folgt:

Passivseitige Cashflows | |||||||

in CHF 1’000 | Auf Sicht | Kündbar | Fällig innert 3 Monaten | Fällig nach | Fällig nach | Fällig nach 5 Jahren | Total |

per 31.12.2014 |

|

|

|

|

|

|

|

Verpflichtungen gegenüber Banken | 256'853 |

| 47'205 |

|

|

| 304'058 |

Verpflichtungen gegenüber Kunden |

| 859'101 |

|

|

|

| 859'101 |

Übrige Verpflichtungen gegenüber Kunden | 7'401'785 | 481'402 | 556'492 | 146'936 | 1'329 |

| 8'587'944 |

Derivative Finanzinstrumente | 45'917 |

|

|

|

|

| 45'917 |

Verbriefte Verbindlichkeiten |

|

| 14'366 | 44'590 | 330'938 | 19'010 | 408'904 |

Total | 7'704'555 | 1'340'503 | 618'063 | 191'526 | 332'267 | 19'010 | 10'205'924 |

|

|

|

|

|

|

|

|

per 31.12.2013 |

|

|

|

|

|

|

|

Verpflichtungen gegenüber Banken | 169'378 |

| 42'265 | 12'588 |

|

| 224'231 |

Verpflichtungen gegenüber Kunden |

| 880'459 |

|

|

|

| 880'459 |

Übrige Verpflichtungen gegenüber Kunden | 7'497'306 | 183'631 | 595'750 | 244'082 | 5'383 |

| 8'526'152 |

Derivative Finanzinstrumente | 52'740 |

|

|

|

|

| 52'740 |

Verbriefte Verbindlichkeiten |

|

| 14'294 | 92'617 | 350'392 | 8'080 | 465'383 |

Total | 7'719'424 | 1'064'090 | 652'309 | 349'287 | 355'775 | 8'080 | 10'148'965 |

Über den Zugang zum Eurex-Repo-Markt kann die VP Bank bei Bedarf rasch Liquidität auf gedeckter Basis beschaffen. Mit Hilfe von Stresstests wird das Risiko eines aussergewöhnlichen, jedoch plausiblen Ereignisses bewertet, das nur mit einer sehr geringen Wahrscheinlichkeit eintritt. Dadurch kann die VP Bank allfällige Gegenmassnahmen rechtzeitig ergreifen und falls notwendig Limitierungen setzen.

Kreditrisiken

Kreditrisiken entstehen aus sämtlichen Geschäften, bei denen Zahlungsverpflichtungen Dritter gegenüber der Bank bestehen oder entstehen können. Kreditrisiken erwachsen der VP Bank aus dem Kundenausleihungsgeschäft, dem Geldmarktgeschäft inklusive Bankgarantien, Korrespondenz- und Metallkonten, dem Reverse-Repo-Geschäft, eigenen Wertschriftenanlagen, dem Securities Lending & Borrowing, dem Collateral Management sowie aus OTC-Derivategeschäften.

Am 31. Dezember 2014 betrug das gesamte Kreditengagement CHF 9.0 Mrd. (per 31. Dezember 2013: CHF 9.5 Mrd.). Die folgende Tabelle zeigt, aus welchen Bilanz- und Ausserbilanzpositionen sich dieses zusammensetzt.

Kreditengagements |

|

|

| 31.12.2014 | 31.12.2013 |

Bilanzpositionen |

|

|

Forderungen aus Geldmarktpapieren | 22'026 | 23'227 |

Forderungen gegenüber Banken | 3'282'226 | 4'502'014 |

Forderungen gegenüber Kunden | 4'263'446 | 3'926'231 |

Öffentlich-rechtliche Körperschaften | 497 | 445 |

Handelsbestände |

| 2'392 |

Derivative Finanzinstrumente | 56'126 | 35'738 |

Finanzinstrumente, | 291'607 | 267'904 |

Finanzinstrumente, bewertet zu | 1'074'109 | 776'223 |

Total | 8'990'037 | 9'534'173 |

|

|

|

Ausserbilanzgeschäfte |

|

|

Eventualverpflichtungen | 78'203 | 86'935 |

Unwiderrufliche Zusagen | 32'985 | 20'704 |

Total | 111'188 | 107'639 |

Kreditengagements nach Gegenpartei | |||||||

in CHF 1’000 | Zentralregie- | Banken und | Andere tionen | Unter- | Privatkunden | Übrige | Total |

Bilanzpositionen per 31.12.2014 |

|

|

|

|

|

|

|

Forderungen aus Geldmarktpapieren | 22'026 |

|

|

|

|

| 22'026 |

Forderungen gegenüber Banken |

| 3'282'069 | 157 |

|

|

| 3'282'226 |

Forderungen gegenüber Kunden |

|

| 3'910 | 1'679'027 | 2'580'425 | 85 | 4'263'446 |

Öffentlich-rechtliche Körperschaften |

|

| 497 |

|

|

| 497 |

Handelsbestände |

|

|

|

|

|

| 0 |

Derivative Finanzinstrumente | 3'693 | 15'291 | 7'448 | 27'688 | 2'006 |

| 56'126 |

Finanzinstrumente, | 20'590 | 175'231 | 43'088 | 52'667 |

| 31 | 291'607 |

Finanzinstrumente, bewertet zu | 308'008 | 326'482 | 194'622 | 242'130 |

| 2'867 | 1'074'109 |

Total | 354'317 | 3'799'073 | 249'722 | 2'001'512 | 2'582'430 | 2'983 | 8'990'037 |

|

|

|

|

|

|

|

|

Ausserbilanzgeschäfte per 31.12.2014 |

|

|

|

|

|

|

|

Eventualverpflichtungen | 4'123 | 16'464 | 5'436 | 35'205 | 16'584 | 391 | 78'203 |

Unwiderrufliche Zusagen | 0 | 7'500 | 1'872 | 0 | 22'089 | 1'524 | 32'985 |

Total | 4'123 | 23'964 | 7'308 | 35'205 | 38'673 | 1'915 | 111'188 |

|

|

|

|

|

|

|

|

Bilanzpositionen per 31.12.2013 |

|

|

|

|

|

|

|

Forderungen aus Geldmarktpapieren | 23'227 |

|

|

|

|

| 23'227 |

Forderungen gegenüber Banken |

| 4'435'174 | 66'840 |

|

|

| 4'502'014 |

Forderungen gegenüber Kunden | 800 | 35'119 | 35'475 | 1'483'634 | 2'363'941 | 7'261 | 3'926'231 |

Öffentlich-rechtliche Körperschaften |

|

| 445 |

|

|

| 445 |

Handelsbestände | 1'165 |

| 1'227 |

|

|

| 2'392 |

Derivative Finanzinstrumente | 106 | 19'276 | 6'116 | 9'114 | 1'122 | 4 | 35'738 |

Finanzinstrumente, | 12'502 | 171'284 | 36'443 | 39'877 |

| 7'798 | 267'904 |

Finanzinstrumente, bewertet zu | 254'385 | 254'794 | 87'142 | 177'122 |

| 2'780 | 776'223 |

Total | 292'185 | 4'915'647 | 233'688 | 1'709'748 | 2'365'063 | 17'842 | 9'534'173 |

|

|

|

|

|

|

|

|

Ausserbilanzgeschäfte per 31.12.2013 |

|

|

|

|

|

|

|

Eventualverpflichtungen | 4'668 | 15'903 | 268 | 45'518 | 15'150 | 5'428 | 86'935 |

Unwiderrufliche Zusagen |

| 1'928 | 1'880 | 2'800 | 12'783 | 1'313 | 20'704 |

Total | 4'668 | 17'831 | 2'148 | 48'318 | 27'933 | 6'741 | 107'639 |

Kreditengagements nach Deckung | |||

in CHF 1’000 | Gedeckt durch anerkannte finanzielle Sicherheiten | Nicht gedeckt durch anerkannte finanzielle Sicherheiten | Total |

Bilanzpositionen per 31.12.2014 |

|

|

|

Forderungen aus Geldmarktpapieren |

| 22'026 | 22'026 |

Forderungen gegenüber Banken |

| 3'282'226 | 3'282'226 |

Forderungen gegenüber Kunden | 3'710'538 | 552'908 | 4'263'446 |

Öffentlich-rechtliche Körperschaften |

| 497 | 497 |

Handelsbestände |

|

| 0 |

Derivative Finanzinstrumente | 31'971 | 24'155 | 56'126 |

Finanzinstrumente, bewertet zum Fair Value |

| 291'607 | 291'607 |

Finanzinstrumente, bewertet zu fortgeführten Anschaffungskosten |

| 1'074'109 | 1'074'109 |

Total | 3'742'509 | 5'247'528 | 8'990'037 |

|

|

|

|

Ausserbilanzgeschäfte per 31.12.2014 |

|

|

|

Eventualverpflichtungen | 43'461 | 34'742 | 78'203 |

Unwiderrufliche Zusagen | 2'647 | 30'338 | 32'985 |

Total | 46'108 | 65'080 | 111'188 |

|

|

|

|

Bilanzpositionen per 31.12.2013 |

|

|

|

Forderungen aus Geldmarktpapieren |

| 23'227 | 23'227 |

Forderungen gegenüber Banken | 335'654 | 4'166'360 | 4'502'014 |

Forderungen gegenüber Kunden | 3'405'986 | 520'245 | 3'926'231 |

Öffentlich-rechtliche Körperschaften |

| 445 | 445 |

Handelsbestände |

| 2'392 | 2'392 |

Derivative Finanzinstrumente | 14'339 | 21'399 | 35'738 |

Finanzinstrumente, bewertet zum Fair Value |

| 267'904 | 267'904 |

Finanzinstrumente, bewertet zu fortgeführten Anschaffungskosten |

| 776'223 | 776'223 |

Total | 3'755'979 | 5'778'195 | 9'534'174 |

|

|

|

|

Ausserbilanzgeschäfte per 31.12.2013 |

|

|

|

Eventualverpflichtungen | 71'272 | 15'663 | 86'935 |

Unwiderrufliche Zusagen | 14'524 | 6'180 | 20'704 |

Total | 85'796 | 21'843 | 107'639 |

Bei Forderungen gegenüber Banken, bei Geldmarktpapieren sowie bei verzinslichen Wertschriften in den eigenen Anlagen basiert die Bewertung auf externen Ratings.

Die folgenden Tabellen zeigen die einzelnen Bilanz- und Ausserbilanzpositionen nach Ratingklassen, nach Risikogewichtungsklassen und Domizil.

Kreditengagements nach Ratingklassen |

|

| ||||

in CHF 1’000 | Nicht wertberichtigte Positionen | Wertberichtigte Positionen | Total | |||

| Sehr sicher (AAA bis BBB–) | Normal sicher (BB+ bis BB–) | Unsicher (B+ bis C) | Ohne externes Rating |

| |

Bilanzpositionen per 31.12.2014 |

|

|

|

|

|

|

Forderungen aus Geldmarktpapieren | 22'026 |

|

|

|

| 22'026 |

Forderungen gegenüber Banken | 3'217'306 |

|

| 67'912 | –2'992 | 3'282'226 |

Forderungen gegenüber Kunden |

|

|

| 4'307'592 | –44'146 | 4'263'446 |

Öffentlich-rechtliche Körperschaften |

|

|

| 497 |

| 497 |

Handelsbestände |

|

|

|

|

| 0 |

Derivative Finanzinstrumente | 47'568 |

|

| 8'558 |

| 56'126 |

Finanzinstrumente, | 290'276 |

|

| 1'331 |

| 291'607 |

Finanzinstrumente, bewertet zu | 1'028'995 |

|

| 45'114 |

| 1'074'109 |

Total | 4'606'171 | 0 | 0 | 4'431'004 | –47'138 | 8'990'037 |

|

|

|

|

|

|

|

Ausserbilanzgeschäfte per 31.12.2014 |

|

|

|

|

|

|

Eventualverpflichtungen |

|

|

| 78'203 |

| 78'203 |

Unwiderrufliche Zusagen |

|

|

| 32'985 |

| 32'985 |

Total | 0 | 0 | 0 | 111'188 | 0 | 111'188 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Bilanzpositionen per 31.12.2013 |

|

|

|

|

|

|

Forderungen aus Geldmarktpapieren | 23'227 |

|

|

|

| 23'227 |

Forderungen gegenüber Banken | 4'461'431 |

|

| 43'591 | 3'008 | 4'502'014 |

Forderungen gegenüber Kunden |

|

|

| 3'967'886 | 41'655 | 3'926'231 |

Öffentlich-rechtliche Körperschaften |

|

|

| 445 |

| 445 |

Handelsbestände | 2'392 |

|

|

|

| 2'392 |

Derivative Finanzinstrumente | 27'379 |

|

| 8'359 |

| 35'738 |

Finanzinstrumente, bewertet zum Fair Value | 264'923 |

|

| 2'981 |

| 267'904 |

Finanzinstrumente, bewertet zu | 773'774 |

|

| 2'449 |

| 776'223 |

Total | 5'553'126 | 0 | 0 | 4'025'711 | 44'663 | 9'534'174 |

|

|

|

|

|

|

|

Ausserbilanzgeschäfte per 31.12.2013 |

|

|

|

|

|

|

Eventualverpflichtungen |

|

|

| 86'935 |

| 86'935 |

Unwiderrufliche Zusagen |

|

|

| 20'704 |

| 20'704 |

Total | 0 | 0 | 0 | 107'639 | 0 | 107'639 |

Kreditengagements nach Risikogewichtungsklassen 1 | ||||||||

in CHF 1’000 | 0 % | 20 % | 35 % | 50 % | 75 % | 100 % | 150 % | Total |

Bilanzpositionen per 31.12.2014 |

|

|

|

|

|

|

|

|

Forderungen aus Geldmarktpapieren | 22'026 |

|

|

|

|

|

| 22'026 |

Forderungen gegenüber Banken |

| 2'411'212 |

| 638'341 |

| 232'673 |

| 3'282'226 |

Forderungen gegenüber Kunden | 611'493 | 71'954 | 1'761'943 | 251'038 | 82'717 | 1'472'441 | 12'358 | 4'263'943 |

Derivative Finanzinstrumente | 28'505 | 17'013 |

| 3'104 |

| 7'504 |

| 56'126 |

Finanzinstrumente | 370'295 | 633'528 |

| 281'093 |

| 80'800 |

| 1'365'716 |

Sonstige Aktiven | 4'088 | 7'743 | 157 | 4'711 |

| 40'040 |

| 56'739 |

Total | 1'036'407 | 3'141'450 | 1'762'100 | 1'178'286 | 82'717 | 1'833'458 | 12'358 | 9'046'776 |

|

|

|

|

|

|

|

|

|

Ausserbilanzgeschäfte per 31.12.2014 |

|

|

|

|

|

|

|

|

Eventualverpflichtungen | 49'823 | 15'192 |

| 2'142 |

| 11'039 | 7 | 78'203 |

Unwiderrufliche Zusagen | 1'382 | 1'872 | 521 | 7'585 |

| 21'625 |

| 32'985 |

Total | 51'205 | 17'064 | 521 | 9'727 | 0 | 32'664 | 7 | 111'188 |

|

|

|

|

|

|

|

|

|

Bilanzpositionen per 31.12.2013 |

|

|

|

|

|

|

|

|

Forderungen aus Geldmarktpapieren | 23'227 |

|

|

|

|

|

| 23'227 |

Forderungen gegenüber Banken | 332'950 | 3'579'151 |

| 589'006 |

| 907 |

| 4'502'014 |

Forderungen gegenüber Kunden | 470'402 | 21'567 | 1'740'965 | 296'630 | 121'315 | 1'258'290 | 17'507 | 3'926'676 |

Derivative Finanzinstrumente | 7'690 | 22'083 |

| 3'513 |

| 2'452 |

| 35'738 |

Finanzinstrumente | 283'320 | 500'523 |

| 231'330 |

| 28'954 |

| 1'044'127 |

Sonstige Aktiven | 3'082 | 7'146 | 171 | 5'526 |

| 30'140 |

| 46'065 |

Total | 1'120'672 | 4'130'470 | 1'741'136 | 1'126'004 | 121'315 | 1'320'743 | 17'507 | 9'577'847 |

|

|

|

|

|

|

|

|

|

Ausserbilanzgeschäfte per 31.12.2013 |

|

|

|

|

|

|

|

|

Eventualverpflichtungen | 62'884 | 148 | 134 | 10'612 |

| 13'138 | 19 | 86'935 |

Unwiderrufliche Zusagen | 819 | 2'092 | 2'348 | 2'006 |

| 13'439 |

| 20'704 |

Total | 63'703 | 2'240 | 2'482 | 12'618 | 0 | 26'577 | 19 | 107'639 |

Kreditengagements nach Domizil | |||||||

in CHF 1’000 | Liechtenstein und Schweiz | Europa | Nordamerika | Südamerika | Asien | Andere | Total |

Bilanzpositionen per 31.12.2014 |

|

|

|

|

|

|

|

Forderungen aus Geldmarktpapieren |

|

|

|

| 22'026 |

| 22'026 |

Forderungen gegenüber Banken | 1'399'720 | 1'718'427 | 44'290 | 237 | 86'872 | 32'679 | 3'282'226 |

Forderungen gegenüber Kunden | 3'213'008 | 553'304 | 40'913 | 56'992 | 82'568 | 316'662 | 4'263'446 |

Öffentlich-rechtliche Körperschaften |

|

|

|

|

| 497 | 497 |

Handelsbestände |

|

|

|

|

|

| 0 |

Derivative Finanzinstrumente | 38'714 | 12'673 | 198 | 823 | 324 | 3'395 | 56'126 |

Finanzinstrumente, bewertet zum Fair Value |

| 219'744 | 42'682 | 2'994 | 5'999 | 20'189 | 291'607 |

Finanzinstrumente, bewertet zu | 49'319 | 730'413 | 214'294 | 14'505 | 21'376 | 44'201 | 1'074'109 |

Total | 4'700'761 | 3'234'562 | 342'376 | 75'550 | 219'165 | 417'623 | 8'990'037 |

|

|

|

|

|

|

|

|

Ausserbilanzgeschäfte per 31.12.2014 |

|

|

|

|

|

|

|

Eventualverpflichtungen | 25'912 | 33'705 | 3'369 | 3'303 | 1'805 | 10'109 | 78'203 |

Unwiderrufliche Zusagen | 14'431 |

| 17 |

|

| 18'537 | 32'985 |

Total | 40'343 | 33'705 | 3'386 | 3'303 | 1'805 | 28'646 | 111'188 |

|

|

|

|

|

|

|

|

Bilanzpositionen per 31.12.2013 |

|

|

|

|

|

|

|

Forderungen aus Geldmarktpapieren |

|

|

|

| 23'227 |

| 23'227 |

Forderungen gegenüber Banken | 1'590'706 | 2'756'183 | 95'563 | 4'808 | 13'585 | 41'169 | 4'502'014 |

Forderungen gegenüber Kunden | 3'002'824 | 499'015 | 16'239 | 20'625 | 59'787 | 327'742 | 3'926'231 |

Öffentlich-rechtliche Körperschaften |

|

|

|

|

| 445 | 445 |

Handelsbestände |

| 2'392 |

|

|

|

| 2'392 |

Derivative Finanzinstrumente | 24'993 | 8'127 | 496 | 29 | 100 | 1'993 | 35'738 |

Finanzinstrumente, bewertet zum Fair Value | 4'114 | 202'088 | 28'846 | 3'990 | 2'889 | 25'976 | 267'904 |

Finanzinstrumente, bewertet zu | 1'000 | 522'155 | 170'143 | 14'215 | 16'141 | 52'570 | 776'223 |

Total | 4'623'637 | 3'989'960 | 311'287 | 43'667 | 115'729 | 449'895 | 9'534'174 |

|

|

|

|

|

|

|

|

Ausserbilanzgeschäfte per 31.12.2013 |

|

|

|

|

|

|

|

Eventualverpflichtungen | 28'307 | 37'078 | 2'507 | 1'707 | 2'416 | 14'920 | 86'935 |

Unwiderrufliche Zusagen | 15'510 |

| 216 |

|

| 4'978 | 20'704 |

Total | 43'817 | 37'078 | 2'723 | 1'707 | 2'416 | 19'898 | 107'639 |

Kredite werden im Rahmen des Kundenausleihungsgeschäftes regional und international an private und kommerzielle Kunden vergeben, wobei der Schwerpunkt im Privatkundengeschäft und mit CHF 2.9 Mrd. im Hypothekarbereich liegt (per 31. Dezember 2013: CHF 2.7 Mrd.). Regional betrachtet wickelt die VP Bank den grössten Teil dieses Geschäfts im Fürstentum Liechtenstein und in der Ostschweiz ab. Aufgrund der breiten Streuung der Engagements ist kein Branchenklumpenrisiko vorhanden.

Die zehn grössten Einzelengagements umfassen 19 Prozent der gesamten Kreditengagements (per 31. Dezember 2013: 19 Prozent). Bei Engagements gegenüber Banken handelt es sich ausschliesslich um Institute mit hoher Schuldnerfähigkeit und Hauptsitz in einem OECD-Land (ausgenommen GIIPS-Länder).

Den verbindlichen Handlungsrahmen für das Kreditrisikomanagement im Kundenausleihungsgeschäft bildet – neben der Risikopolitik – das Kreditreglement. Darin sind nicht nur die allgemeinen Kreditrichtlinien und die Rahmenbedingungen für den Abschluss von Kreditgeschäften geregelt, sondern auch die Entscheidungsträger und die korrespondierenden Bandbreiten festgelegt, im Rahmen derer Kredite bewilligt werden dürfen (Kompetenzordnung).

Bis auf wenige Ausnahmen im privaten Kundengeschäft und im kommerziellen Kreditgeschäft müssen die Engagements im Kundenausleihungsgeschäft durch den Belehnungswert der Sicherheiten (Sicherheiten nach Risikoabschlag) gedeckt sein. Die Gegenparteirisiken im Ausleihungsgeschäft werden durch Limiten geregelt, welche die Höhe eines Engagements in Abhängigkeit von Bonität, Branche, Deckung und Risikodomizil des Kunden begrenzen. Für die Einschätzung der Bonität verwendet die VP Bank ein internes Ratingverfahren. Abweichungen von den Kreditgrundsätzen (Exceptions to Policy) werden im Kreditrisikomanagementprozess je nach Risikogehalt entsprechend behandelt.

Im Interbankengeschäft geht die VP Bank sowohl gedeckte wie auch ungedeckte Positionen ein. Ungedeckte Positionen resultieren aus dem Geldmarktgeschäft (inklusive Bankgarantien, Korrespondenz- und Metallkonten), gedeckte Positionen aus dem Reverse-Repo-Geschäft, dem Securities Lending & Borrowing, dem Collateral Management sowie aus OTC-Derivategeschäften. Da Repoanlagen vollständig besichert sind und die erhaltenen Sicherheiten in einer Krisensituation als zuverlässige Liquiditätsquelle dienen, wird mit Reverse-Repo-Geschäften nicht nur das Gegenpartei-, sondern auch das Liquiditätsrisiko vermindert.

Gegenparteirisiken im Interbankengeschäft dürfen nur in bewilligten Ländern und mit autorisierten Gegenparteien eingegangen werden. Ein umfassendes Limitensystem begrenzt die Höhe eines Engagements in Abhängigkeit von der Laufzeit, dem Rating, dem Risikodomizil und den Sicherheiten der Gegenpartei. Dabei verwendet die VP Bank für Banken das Rating der beiden Ratingagenturen Standard & Poor‘s und Moody’s. OTC-Derivategeschäfte dürfen ausschliesslich bei Gegenparteien abgeschlossen werden, mit denen ein Nettingvertrag vereinbart wurde.

Kreditrisiken werden nicht nur auf Einzelgeschäfts-, sondern auch auf Portfolioebene gesteuert und überwacht. Auf Portfolioebene nutzt die VP Bank zur Überwachung und Messung des Kreditrisikos den erwarteten und unerwarteten Kreditverlust. Der erwartete Kreditverlust beziffert – auf der Grundlage historischer Verlustdaten und geschätzter Ausfallwahrscheinlichkeiten – pro Kreditportfolio denjenigen Verlust, mit dem innerhalb eines Jahres gerechnet werden muss. Die Analyseergebnisse fliessen zudem in die Berechnung der Pauschalwertberichtigungen im Jahresabschluss ein. Der unerwartete Kreditverlust beziffert die als Value-at-Risk ausgedrückte Abweichung des effektiven Verlustes vom erwarteten Verlust unter der Annahme einer bestimmten Wahrscheinlichkeit.

Im abgelaufenen Geschäftsjahr hat die VP Bank das Volumen der Kreditderivate in den eigenen Anlagen weiter reduziert. Die folgende Tabelle zeigt das Kontraktvolumen der Kreditderivate pro Produktart.

Kreditderivate (Kontraktvolumen) | ||

in CHF 1’000 | Sicherungsgeber per 31.12.2014 | Sicherungsgeber per 31.12.2013 |

Credit Linked Notes |

|

|

Collateralized Debt Obligations | 30 | 1'133 |

Total | 30 | 1'133 |

Die folgende Tabelle zeigt die ausfallgefährdeten und überfälligen Forderungen sowie die Einzelwertberichtigungen nach Domizil.

Ausfallgefährdete Kreditengagements nach Domizil | |||

in CHF 1’000 | Ausfallgefährdete Forderungen (Bruttobetrag) | Ertragslose Forderungen (Bruttobetrag) | Einzelwert- berichtigungen |

per 31.12.2014 |

|

|

|

Liechtenstein und Schweiz | 58'576 | 11'975 | 12'581 |

Europa | 1'520 | 287 | 1'397 |

Nordamerika | 20 | 3 | 16 |

Südamerika | 107 | 45 | 107 |

Asien |

|

|

|

Andere | 9'576 | 39 | 8'690 |

Total | 69'798 | 12'348 | 22'794 |

|

|

|

|

per 31.12.2013 |

|

|

|

Liechtenstein und Schweiz | 31'142 | 21'211 | 11'929 |

Europa | 1'323 | 33 | 1'204 |

Nordamerika | 33 | 6 | 33 |

Südamerika | 87 | 87 | 87 |

Asien |

|

|

|

Andere | 9'673 | 165 | 9'407 |

Total | 42'258 | 21'502 | 22'497 |

Darstellung der ertragslosen Forderungen (Bruttobetrag) nach Restlaufzeit | |||||

in CHF 1’000 | Fällig innert 3 Monaten | Fällig nach 3 bis zu 6 Monaten | Fällig nach 6 bis zu 12 Monaten | Fällig nach 12 Monaten | Total |

Total Berichtsperiode 2014 | 12'348 |

|

|

| 12'348 |

Total Berichtsperiode 2013 | 21'502 |

|

|

| 21'502 |

Länderrisiko

Länderrisiken entstehen, wenn länderspezifische politische oder wirtschaftliche Bedingungen den Wert eines Auslandsengagements beeinträchtigen. Die Überwachung und Steuerung der Länderrisiken erfolgt über Volumenlimiten, die jeweils sämtliche Engagements pro Länderrating (Standard & Poor’s und Moody’s) beschränken. Dabei werden alle Forderungen der Bilanz und Ausserbilanz berücksichtigt; Anlagen im Fürstentum Liechtenstein und in der Schweiz fallen nicht unter diese Länderlimitenregelung. Für die Erfassung des Länderrisikos ist das Risikodomizil des Engagements massgeblich. Bei gedeckten Engagements wird dabei das Land berücksichtigt, in dem sich die Sicherheiten befinden.

Die folgende Tabelle zeigt die Verteilung der Kreditengagements nach Länderrating. Die Länderengagements der Ratingklasse «Not Rated» sind grösstenteils Engagements aus der lokalen Geschäftstätigkeit (hypothekarisch gedeckte Forderungen) der VP Bank (BVI) Ltd.

Länderengagements nach Rating | ||||

in % |

|

| 31.12.2014 | 31.12.2013 |

AAA |

|

| 93.5 % | 93.6 % |

AA |

|

| 4.3 % | 4.8 % |

A |

|

| 0.4 % | 0.1 % |

BBB bis B |

|

| 0.2 % | 0.3 % |

Not Rated |

|

| 1.6 % | 1.2 % |

Total |

|

| 100.0 % | 100.0 % |

In Bezug auf das Länderrisiko von Russland und der Ukraine bestehen bei der VP Bank hinsichtlich Risikodomizil keine nennenswerten Engagements. Wie bereits im Vorjahr bestehen auch per Jahresende 2014 in den Finanzinstrumenten keine Engagements in den GIIPS-Ländern (Griechenland, Irland, Italien, Portugal und Spanien).

6. Operationelle Risiken

Die Ursachen für Operationelle Risiken sind facettenreich. Menschen unterlaufen Fehler, IT-Systeme versagen oder Geschäftsprozesse greifen nicht. Daher gilt es, die Auslöser bedeutender Risikoereignisse und deren Effekte zu eruieren, um sie mit geeigneten präventiven Massnahmen zu begrenzen.

Das Management Operationeller Risiken wird in der VP Bank als integrative Querschnittsfunktion verstanden, die gruppenweit einheitlich und bereichs- sowie prozessübergreifend umzusetzen ist.

Für die Identifikation und Bewertung Operationeller Risiken sowie für die Definition und Durchführung von Schlüsselkontrollen und Massnahmen zur Risikobegrenzung ist jede Führungsperson verantwortlich. Diese Verantwortung ist nicht delegierbar. Durch jede Führungsperson wird jährlich kritisch beurteilt, ob die Schlüsselkontrollen noch gültig sind und ob Schlüsselkontrollen fehlen. Jede Führungsperson der 1. und 2. Stufe verfasst jährlich eine Selbsteinschätzung des eigenen internen Kontrollsystems. Die Resultate dieser Analyse werden jährlich an die zentrale Einheit Group Risk Control kommuniziert.

Diese stellt im Rahmen ihrer Methodenhoheit gruppenweit die Instrumente für ein systematisches Management der Operationellen Risiken zur Verfügung und entwickelt diese weiter. Hierzu gehören die Durchführung von Risk-Assessments (Szenarioanalysen) im Zuge der Risikoidentifikation und -bewertung, die Durchführung von Schlüsselkontrollen, die Pflege einer Schadensfalldatenbank sowie der Einsatz von Frühwarnindikatoren.

Durch die intensive Zusammenarbeit mit den Fachbereichen zur Weiterentwicklung des gesamten systematischen Managements Operationeller Risiken konnte das Risikobewusstsein auf allen Stufen vertieft werden. So wurde unter anderem der Katalog an Schlüsselkontrollen weiterentwickelt und die Schadensfalldatenbank – neben den erfolgswirksamen Verlusten – um Einzelwertberichtigungen und Rückstellungen erweitert. Um ein koordiniertes Vorgehen sicherzustellen, werden Wissen und Erfahrungen innerhalb der Gruppe ausgetauscht. Dank der einheitlichen Implementierung ist es möglich, den relevanten Zielgruppen (Verwaltungsrat, Geschäftsleitung und Führungskräften) quartalsweise eine aussagekräftige Berichterstattung über den Stand der Operationellen Risiken in der VP Bank Gruppe zu vermitteln.

Das Business Continuity Management (BCM) als weiterer wichtiger Teilbereich wird bei der VP Bank sehr systematisch und mit viel Sach- und Fachkenntnis nach der Norm ISO 22301:2012 betrieben. Als Basis dient die vom Group Executive Management in Kraft gesetzte BCM-Strategie, die sukzessive umgesetzt und laufend auf Erfüllung und Richtigkeit hin überprüft wird. Die operativ kritischen Prozesse werden im Detail analysiert, diskutiert und wo notwendig mit einem klaren Vorgehen bei Eintreten des Risikos dokumentiert. Die für das Krisenmanagement notwendige Organisation ist etabliert, deren Mitglieder werden laufend geschult und instruiert.

7. Geschäftsrisiken

Die Geschäftsrisiken unterliegen in der VP Bank einem qualitativen Managementprozess. Im Rahmen des ordentlichen Strategieprozesses werden die Geschäftsrisiken durch das Group Executive Management identifiziert und entsprechend berücksichtigt. Aufgrund der Vielschichtigkeit der Effekte, welche die künftige Geschäftsentwicklung und Ertragslage der Bank beeinflussen können, werden potenzielle Geschäftsrisiken, deren Eintrittswahrscheinlichkeiten und Effekte anhand von Szenarien diskutiert und geeignete Massnahmen zur Risikoeindämmung beschlossen. Die Ergebnisse dienen als Grundlage für den strategischen Planungsprozess und fliessen somit in die Mittelfrist- bzw. Jahresplanung und den Budgetierungsprozess ein.